これから投資を始めるぞ!という時、まず最初の悩みの種が銘柄選び。

「米国株に興味があるけど、一体何を買えばいいの・・・?」

「VTIとかVTとかVOOとか、名前が似ていてどれがどれだかよくわからない!」

ネットで検索してみても、わかったようなわからないような・・・私も初めはそうでした。

そこでこの記事では、米国ETFの中でも人気のETF、VTIとVTについて解説していきたいと思います。

いろいろ調べたけれど、結局自分はどちらを選べばいいのか?そんな悩みを抱えている方の参考になれば幸いです。

簡単に言うと、アメリカ市場に集中したいならVTI、世界中に分散投資したいならVTがおすすめではないかと思います。

自分にぴったりのETFを見つけて、賢く投資を始めましょう!

(この記事のデータは2024年7月時点でのものです)

VTIがおすすめな投資家さん

VTIはアメリカ市場を丸ごと買うようなイメージです。

次のような投資家さんにとって、シンプルで効果的な投資手段だと言えます。

また、投資を始める際の第一歩としても、VTIは検討してみる価値があると思います。

アメリカ市場に強い関心がある人

VTIはアメリカの企業に広く分散投資することで、経済成長の恩恵を受けることができるETFです。

アメリカ経済や企業の成長に期待し、その市場の成長を享受したいと考えている方にとっては、VTIは身近に感じられる投資対象と言えるでしょう。

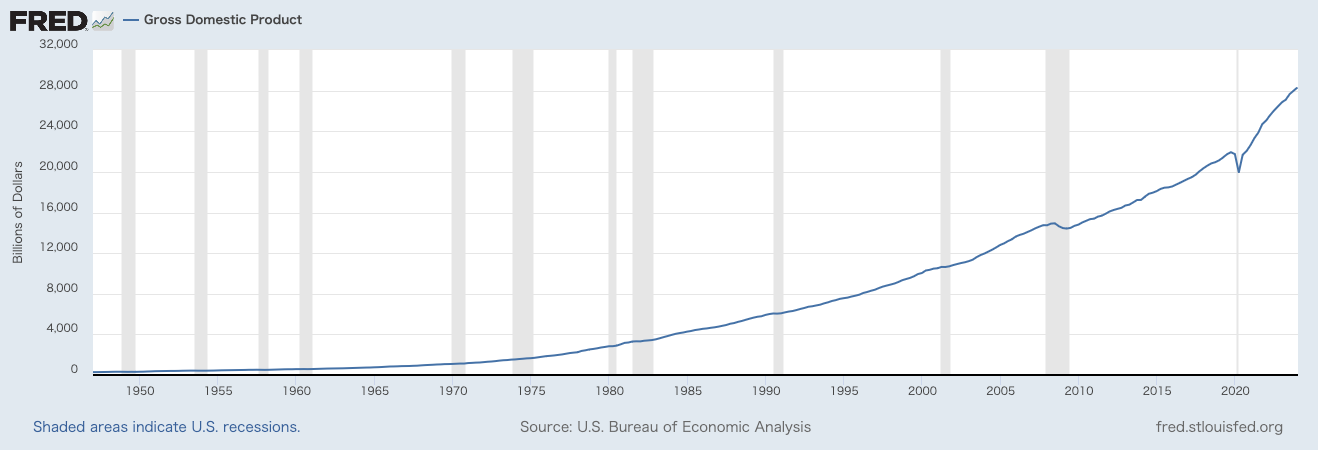

下の図は1947年第一四半期から2024年第一四半期までの、アメリカのGDPの推移です。

グレーの部分はリセッション=景気後退期です。

不調な時期を乗り越えながら、長期的に成長し続けているのがアメリカ経済と言えます。

低コストで投資したい人

VTIは非常に低い経費率(約0.03%)で運用されています。

コストが低いほど、特に長期投資を考えた場合、投資リターンが高くなりやすくなります。

なるべく手数料を抑えたい投資家にとって、これは非常に魅力的な点です。

シンプルな投資を求める人

VTIは、CRSP米国トータル・マーケット・インデックスという指数に連動するパーフォーマンスを目標にするETFです。

組入銘柄数は、約3,600。

VTIを買うことで、自動的に米国株式市場全体に分散投資することになるのです。

つまり、個別銘柄の研究をする必要はありません。

例え投資初心者であっても、簡単に投資を始められるというわけです。

長期的な視野を持っている人

上の図でも見たように、アメリカ経済は長期的に見て安定した成長を続けているため、長期的な資産形成を目指す方にとってVTIは理想的と言えます。

長い時間をかけてコツコツと資産を増やしたいという方に魅力的だと思います。

リスクを適度に取りたい人

VTIは手軽ではあるものの、投資先は個別企業の株ですので、100%安心というわけではありません。

しかし、繰り返しになりますが、米国市場は世界経済の中でも比較的安定しています。

ですので、適度なリスクを取りつつも、安定した成長を期待するという方には適していると言えます。

高リスク・高リターンを求めない投資家さんには安心感があるETFだと言えるでしょう。

VTがおすすめな投資家さん

VTは、グローバルな視点でリスクを分散しながら、安定した成長を目指すために効果的なETFです。

次のように考えている投資家さんは、VTを検討する価値があると言えます。

グローバル分散投資を求める人

VTは、FTSEグローバル・オールキャップ・インデックスという指数に連動するようなパフォーマンスを目指します。

アメリカのみならず、ヨーロッパ、アジア、新興国など、様々な地域や国の企業に投資することで、リスクを広く分散しているETFです。

組入銘柄数は約9,800です。

世界中の株式市場に分散投資をしたいと考えている方に、VTは魅力的だと言えるでしょう。

特定の国や地域に依存したくない人

VTは一つの国や地域に集中するリスクを避けたい方に向いています。

グローバルに分散投資することで、特定の国の経済状況や政治リスクに左右されにくくなります。

ちなみにVTの組入銘柄のうち米国株の比率は約60%です。

世界経済の成長に期待する人

アメリカだけでなく、他の先進国や新興国の成長も取り入れたいと考える方に適しています。

世界全体の経済成長を享受したいという方に、VTは理想的なETFだと言えるでしょう。

長期的な資産形成を目指す人

長期的に見て、世界全体の株式市場は安定した成長を続ける、と考える方にVTは魅力的だと思います。

VTもVTIと同じく経費率が低く抑えられています(年率0.08%)ので、時間をかけて広く分散されたポートフォリオで資産を増やしていきたい、という方に適していると思います。

シンプルな投資を求める人

VTは幅広い地域に自動的に分散投資されるため、マーケットタイミングや個別の市場や企業について詳しく調べる必要がありません。

VTIと同じように、投資初心者であっても簡単に投資を始められます。

VTIとVTのデメリット

ここまでいい話ばかりが聞こえてきたように感じるかもしれませんが、ここで、VTIとVTで考えられる共通の弱点にも触れておきます。

市場リスク

VTIとVTは指数に連動するETFです。

指数に連動するETFは、市場全体の動きに追随します。

これは市場全体が下落した場合、その影響を直接受けることを意味します。

市場の大幅な下落や不況時には、ETFの価値も同様に減少するリスクがあります。

限られた上昇余地

指数に連動するETFは市場全体のパフォーマンスに依存するため、特定の個別株やセクターが大きく成長する場合、その大きさに比例するような恩恵は享受しにくいと言えます。

為替リスク

VTIもVTも、日本の証券会社で買えますが、ドルで購入することになります。

つまり、為替リスクを考慮する必要があります。

配当再投資の手間

VTIもVTも、分配金(配当金)がでます。

自動的に分配金の再投資を行う投資信託とは異なり、配当を再投資するには手動で行う必要があります。

この点を面倒と感じる投資家もいるかもしれません。

VTI、VTに効果的な投資方法

以上みてきたように、VTI、VTにはいくつかのデメリットがあります。

しかし、これらのリスクをうまく管理しながら投資をする方法として、長期的な積立投資が非常に効果的です。

上で見たデメリットに沿って解説しましょう。

市場リスクと長期積立投資

市場全体の動きに追随するETFは、市場の下落時にもその影響を受けます。

しかし、長期的に見ると、株式市場は一般的に成長する傾向があります。

「定時定額」の積立投資をすることで、市場の一時的な下落にも動じず、平均取得価格を平準化することができます。

限られた上昇余地と長期積立投資

長期的な積立投資を通じて、時間をかけて市場全体の成長を取り込むことができます。

これは、特定のセクターや企業のパフォーマンスに依存せず、安定したリターンを得るために有効と言えます。

為替リスクと長期積立投資

長期的な視点で積立投資を行うことで、為替の変動リスクも平準化されます。

為替リスクは短期的には影響が大きいですが、長期的には為替レートも変動するため、長期積立投資を行うことによって、一時的なリスクは相対的に小さくなると考えられます。

配当再投資の手間と長期積立投資

ETFの配当を手動で再投資するという手間はありますが、長期的に積立投資を行うことで、自動的に再投資の効果を享受できます。

定期的な積立投資は、複利効果を最大限に活用し、資産を効率的に増やす手段となります。

VTI、VTには長期投資がおすすめ

VTIやVTのような指数に投資するETFにデメリットは確かに存在します。

しかし、長期的な積立投資を行うことで、これらのリスクを効果的に管理することができ、安定したリターンを得る可能性が高まります。

ポイントは定時定額。

つまりマーケットタイミングを気にすることなく、決まった金額を決まったペースで積み立てることを習慣化することです。

この「良い習慣」を身につけることが、資産形成にはとても大切なことだと言えるでしょう。

ここまでVTIとVTについてざっくりと解説してきました。

VTIについてもっと知りたい!という方はぜひこちらも参考にしてください。

VTをもっと知りたい!という方はこちらを参考にしていただければと思います。

そして、色々調べているけれどまだ証券口座を開いていない・・・という方はぜひこちらを参考にしていただければと思います。